De BOR geeft bij erven en schenken een volledige vrijstelling van € 1,5 miljoen en 75% daarboven als het gaat om ondernemingsvermogen. Een voorwaarde voor deze vrijstelling bij schenken is dat de aandeelhouder de bv al vijf jaar in bezit heeft. Dit artikel gaat over de bezitseis en het uitbreiden van de onderneming. Met uitbreiden wordt een aankoop door een activa/passiva bedoeld en het vergroten van het aandelenpakket door bijvoorbeeld een holding-bv.

De BOR

De bedrijfsopvolgingsregeling (de BOR) heeft betrekking op het verkrijgen van een IB-onderneming of een aandelenpakket. In deze bijdrage bespreek ik een tweetal voorwaarden gericht op de schenking of vererving van een aanmerkelijk belang aandelenpakket. Ik behandel de zogenaamde ‘bezitseis’ in het licht van recente HR-jurisprudentie alsmede de ‘voortzettingseis’.

De ‘beziteis’ heeft betrekking op de schenker of de erflater (hierna vorige bezitter). Om de BOR te krijgen moet de vorige bezitter schenker van de aanmerkelijk belang aandelen deze minimaal 5 jaar voorafgaande aan deze schenking in eigendom hebben. Gelijktijdig moet de onderliggende vennootschap gedurende deze periode ook een ‘materiele onderneming’ hebben gedreven. Bij de vorige bezitter erflater geldt hetzelfde, echter voor een periode van minimaal 1 jaar.

De Hoge Raad heeft 29 mei 2020 over de voorwaarde ‘beziteis’ een interessant arrest gewezen.

Recente rechtspraak

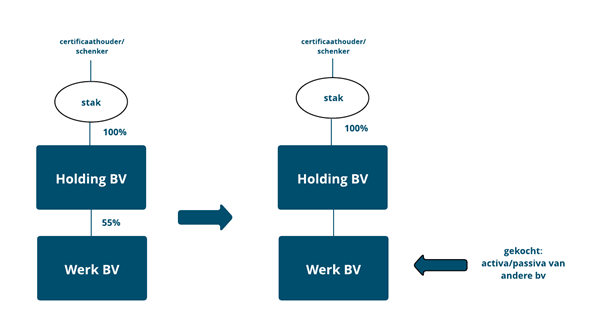

De casus was als volgt. Het handelde om een groep van bv’s, die allemaal een materiële onderneming dreven en waarvan er een van de onderliggende werkmaatschappijen, 1 jaar voor de schenking (2013) van de aandelen van de moedervennootschap, via een activa passiva transactie een onderneming heeft gekocht, die werd geïntegreerd met de eigen onderneming. De bv-structuur zag er versimpeld als volgt uit:

De rechtskwestie was de volgende. Volgens de inspecteur werd er op het moment van de schenking van de aandelen in 2014 niet voldaan aan de beziteis van 5 jaar voor de 2013 transactie, omdat de schenker ten tijde van de schenking nog geen 5 jaar ondernemer was met betrekking tot de materiele onderneming die zij door middel van een activa passiva transactie in 2013 had verkregen.

De HR ging niet mee met de visie van de inspecteur en de rechtbank en stelde dat op het moment van de schenking van deze aandelen in 2014 beoordeeld moet worden of de nieuwe verkregen onderneming opgaat in de reeds bestaande materiele onderneming. In deze casus was dit het geval. De toename en afname van deze bestaande materiele onderneming, zoals de activa passiva transactie, de afgelopen 5 jaar hoeven dan niet meer beoordeeld te worden.

Uitsluitend als de activa passiva transactie in 2013 zou leiden tot een zelfstandige nieuwe materiele onderneming bij de vennootschap naast de reeds bestaande, is van integratie geen sprake meer en gaat de termijn van 5 jaar voor de nieuwe gekochte materiele onderneming opnieuw lopen. Deze uitspraak sluit aan bij een ander arrest van de HR waarin een ondernemer in de inkomstenbelasting naast zijn bestaande materiele onderneming en nieuwe verwerft, die niet opgaat in de reeds bestaande, zodat er nu 2 materiele onderneming bestaan. In dit geval gaat de bezittermijn van 5 jaar wel lopen vanaf moment verwerving van de materiele onderneming.

Bij de fiscale bedrijfsopvolgingsadvisering zal daarom moeten worden vastgesteld of er bij een BV meerdere ondernemingen actief zijn. Argumenten om aan te tonen dat sprake is van één materiële onderneming te komen zal dan de insteek moeten zijn. Lukt dit dan zal de bezitseis als vertragend obstakel vermeden kunnen worden en kan er sneller onder de BOR geschonken of vererft worden. Een handvat voor deze argumenten zijn te vinden in de bestaande jurisprudentie uit de inkomstenbelasting. Deze rechtspraak bevat goede elementen die bruikbaar zijn om 1 objectieve onderneming te kunnen beargumenteren. De elementen zijn enerzijds gebaseerd het in elkaar verlengde liggen van ondernemingsactiviteiten en anderzijds op het bestaan van een aantal zelfstandige activiteiten die gezamenlijk een onderneming vormen kunnen hiervoor worden toegepast.

Voortzettingseis

In dit kader een klein uitstapje naar de voortzettingseis. De ‘voortzettingseis’ heeft betrekking op de begiftigde van een schenking of de erfgenaam (hierna nieuwe bezitter).

De bedrijfsopvolgingsvrijstelling vervalt gedeeltelijk of geheel als binnen drie jaar (was altijd vijf jaar) na de schenking de nieuwe bezitters de aandelen verkopen of de onderneming in de vennootschap niet meer voortzetten. Dit is bijvoorbeeld ook het geval als de aandelen in preferente aandelen worden omgezet of de aanspraak op toekomstige winst wordt op een of andere manier beperkt. Het niet meer voortzetten van de onderneming betekend dat BV stopt met het genieten van winst uit met haar materiele onderneming.

Deze voorzettingseis wordt dus niet nageleefd zodra er geen winst meer wordt genoten uit een materiele onderneming, maar dit is in onze ogen niet het geval als gedurende deze 5 jaar een de indirect gehouden aanmerkelijkbelangaandelen worden verkocht door de Holding van de nieuwe bezitter. De verkoop impliceert namelijk niet dat de materiele onderneming van dit indirecte belang stopt, deze gaat gewoon voort. Op grond van het HR arrest van 29 mei 2020 kan nu ook verdedigd worden dat deze uitspraak kan worden toegepast op een verkleining van het belang van de materiële onderneming, in plaats van een uitbreiding waarover het arrest handelde. Ook bij de verkleining van het belang is er nog steeds sprake is van 1 materiele onderneming, zodat de voortzettingseis ook bij deze aandelen verkoop van kracht dient te blijven en dus ook de BOR. Interessante vraag in deze context is wel hoeveel aandelen binnen de periode van 5 jaar of 3 jaar verkocht kunnen worden? In onze ogen moet de Holding nog steeds een direct of indirect aanmerkelijk belang houden, dus meer dan 5% van het geplaatste kapitaal.

In deze context is het van belang op te merken dat verkoop het moment is waarop het economisch belang van de aandelen op een derde partij overgaan. De levering van de aandelen is niet relevant. Als echter in de statuten is opgenomen dat de vennootschap een blokkeringsregeling kent, dan vindt aandelen verkoop pas plaats als aan de voorwaarden van deze blokkeringsregeling zal zijn voldaan.

Ook als een juridisch fusie of splitsing geruisloos plaatsvindt, wordt de bedrijfsopvolgingsvrijstelling niet ingetrokken, mits de nieuwe bezitter enig aandeelhouder wordt en de materiele onderneming blijft voortzetten met de nieuwe aandelen.

Kanttekening bezitseis

Eén kanttekening moet worden geplaatst.

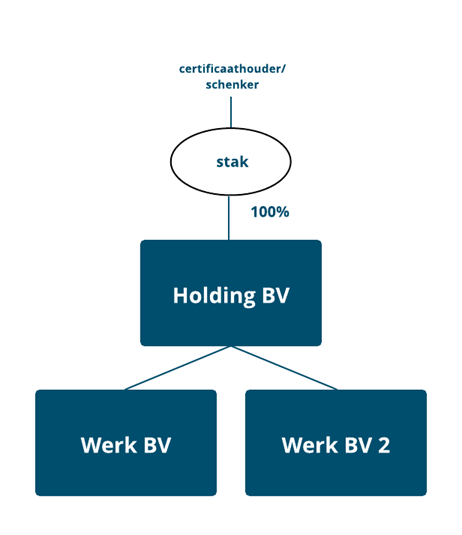

Stel dat in deze casus Holding BV in plaats van de activiteiten bijvoorbeeld de aandelen van Werk BV 2 had gekocht dan is de vijf-jaarstermijn wel van toepassing. Het gaat dan om de volgende situatie:

Dat heeft de Hoge Raad in een andere uitspraak bevestigd (tevens 29 mei 2020). Er wordt voor de BOR gekeken op holdingniveau welke deelneming inmiddels vijf jaar deel uitmaken van de groep. In dat geval wordt de bezitseis wel strikt gehanteerd, omdat er sprake is van een zelfstandige bv en onderneming.

Toolkit Bedrijfsopvolging

De gratis toolkit van fiscalist François van der Hoff geeft praktische informatie over het gehele proces van bedrijfsopvolging.

Inhoud:

► Overzicht met tien praktische adviezen (e-mail)

► Voorbeeld BedrijfsOpvolgingsPlan (BOP)

► Processchema en 12-stappenplan

► Blijf op de hoogte via de digitale nieuwsbrief

We respecteren uw privacy en zullen uw gegevens niet aan anderen verstrekken.

Het aanvragen van de toolkit is gelukt! Controleer uw e-mail inbox.

Wij respecteren uw privacy.