Binnen de fiscale wetgeving is een faciliteit in het leven geroepen die het mogelijk maakt uw aandelen zo gunstig mogelijk te schenken aan uw zoon of dochter.

In dit artikel passeren de volgende onderdelen de revue:

Introductie

Binnen de fiscale wetgeving is een faciliteit in het leven geroepen die het mogelijk maakt uw aandelen zo gunstig mogelijk te schenken aan uw zoon of dochter. In deze situatie gaan wij ervan uit dat u een aanmerkelijk belang heeft in uw bv Hiertoe dient u minimaal 5% van het geplaatste aandelenkapitaal van uw bv te bezitten. Voor een rekenvoorbeeld gaat u direct naar rekenvoorbeeld schenken aandelen.

Bedrijfsopvolgingsregeling (BOR)

Vanaf 2010 geldt een vrijstelling van 100% tot een ondernemingsvermogen van € 1.500.000 (2025). Daarboven geldt een vrijstelling van 75%.

Het bedrag van de vrijstelling geldt voor het geschonken bedrag van de aandelen. Voor de invordering van de te betalen schenkbelasting geldt een faciliteit waarbij de belasting rentedragend pas na 10 jaar hoeft te worden betaald. Let wel het is een voorwaardelijke belastingvrijstelling die alsnog wordt geïnd als niet meer aan de voorwaarden wordt voldaan. Voorts moet bij de aangifte schenk- of erfbelasting uitdrukkelijk om de toepassing van de BOR worden verzocht.

Doorschuifregeling inkomstenbelasting

Een tweede faciliteit naast de vrijstelling van schenkbelasting is de doorschuifregeling in de inkomstenbelasting. Bij een schenking worden namelijk de aandelen geacht niet te zijn vervreemd voor zover de overdrachtsprijs toerekenbaar is aan het ondernemingsvermogen. De aanmerkelijk belangclaim kan worden doorgeschoven naar de begiftigde. De schenker hoeft dus niet af te rekenen, waardoor er een liquiditeitsvoordeel ontstaat.

Bezitseis

Als u de aandelen schenkt dan geldt als voorwaarde voor de BOR dat u de onderneming al voor ten minste 5 jaar drijft. Bij overlijden geldt overigens een bezitseis van 1 jaar.

Voortzettingseis

Uw zoon of dochter dient de geschonken onderneming voor ten minste 3 jaar voort te zetten voor verkrijgingen na 1 januari 2025 (dat was altijd 5 jaar). Staakt uw zoon of dochter de onderneming (de bv) binnen 3 jaar of worden de aandelen verkocht dan wordt de voorwaardelijke belastingvrijstelling alsnog ingevorderd. Bij verkoop van een gedeelte van de aandelen wordt naar rato de BOR teruggedraaid.

Dienstbetrekkings eis afgeschaft

Voor de DSR gold altijd een dienstbetrekkingseis van 36 maanden. Die is vanaf 1 januari 2025 afgeschaft. Een aanvullende eis is dat de verkrijger minimaal de leeftijd van 21 jaar moet hebben.

Scenario’s

Bij bv-structuren zijn meerdere scenario’s denkbaar:

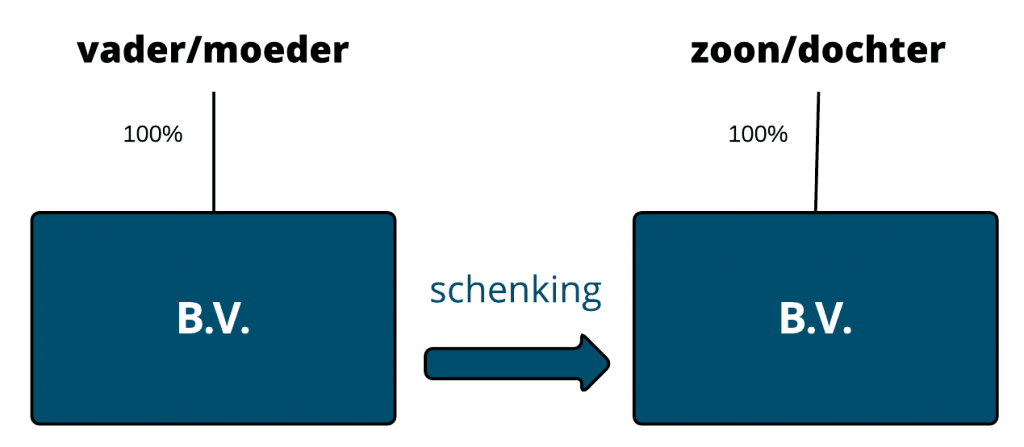

Eén bv in het spel: schenking door u van de bv aan uw zoon of dochter

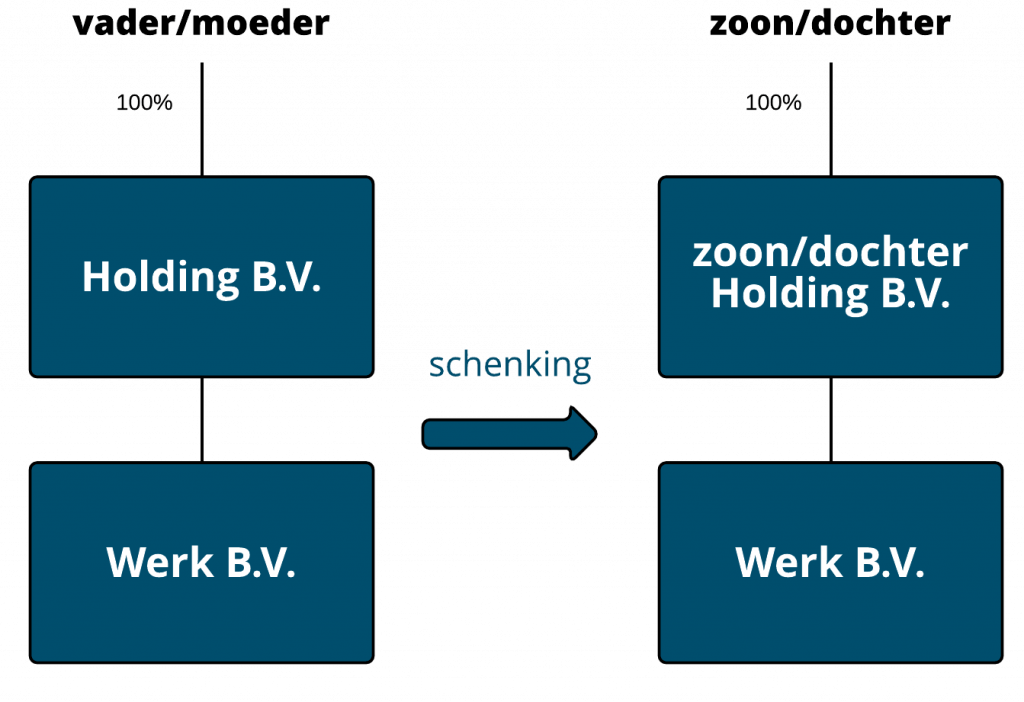

Er is een holdingstructuur in het spel

Schenken onderlangs

Als u een holding- en een werk bv heeft en uw holding bv schenkt de aandelen aan de holding bv van uw zoon of dochter dan noemt men dit een schenking ‘onderlangs’.

De aanmerkelijk belangclaim kan dan niet worden doorgeschoven. U moet er in dit geval vanuit gaan dat er een dividenduitkering aan u in privé plaatsvindt en vervolgens een schenking aan uw zoon of dochter. Uw kind stort dit vervolgens weer in zijn of haar bv’s. Wel is de renteloze betalingsregeling van toepassing.

De 36-maandstermijn is voor uw zoon of dochter niet van toepassing. Mocht er toch een (klein) bedrag door de holding bv van uw zoon of dochter verschuldigd zijn, dan kan de rente van de schuld door het vormen van een fiscale eenheid vennootschapsbelasting verrekend worden met ondernemingsresultaten.

Door de storting in de bv door uw zoon of dochter is er wel sprake van een hoge verkrijgingsprijs voor het aandelenpakket. In de toekomst kan dit, onder voorwaarden, onbelast worden terugbetaald.

Er is ook een combinatie mogelijk tussen het schenken van aandelen en een overdracht waarbij de koopsom wordt schuldig gebleven. De betalingsregeling is van toepassing bij het afrekenen van het aanmerkelijk belang inzake de schenking.

De aanmerkelijk belangclaim over het gedeelte dat via koopsom is schuldig gebleven, kan onder de geldende voorwaarden worden doorgeschoven. De betalingsregeling is van toepassing als de gehele koopsom is schuldig gebleven.

De staatssecretaris heeft ooit een alternatief behandeld voor bovenstaande schenkingen. Namelijk de juridische splitsing van de holding bv van vader, waarna vervolgens de aandelen van de holding bv die het aandelenbelang van de werk bv bezit worden geschonken aan de zoon of dochter. De splitsing wordt dan niet aangemerkt als een die gericht is op het ontgaan of uitstel van belastingheffing, waardoor de faciliteit mogelijk zou zijn.

Preferente aandelen

De hoofdregel is dat de verkrijging krachtens gift of erfrecht van preferente aandelen niet in aanmerking komt voor de toepassing van de BOR, tenzij deze aandelen zijn ontstaan in het kader van een bedrijfsopvolging. De volgende eisen worden gesteld:

- De preferente aandelen vormen een omzetting van een eerder door erflater of schenker gehouden aanmerkelijk belang van gewone aandelen.

- De omzetting tot preferente aandelen is gepaard gegaan met het toekennen van gewone aandelen aan een ander.

- Ten tijde van de omzetting dreef de vennootschap een onderneming of hield deze vennootschap een medegerechtigdheid.

- De verkrijger van de preferente aandelen is reeds voor ten minste 5% van het geplaatste kapitaal aandeelhouder van gewone aandelen.

Werk bv was al overgedragen, wat nu?

Heeft er in het verleden al een schenking van de aandelen van de werk bv plaatsgevonden, dan heeft uw eigen holding bv een vordering op de holding bv van uw kind. Bij uw onverhoopt overlijden zou in beginsel geen gebruik gemaakt kunnen worden van de bedrijfsopvolgingsfaciliteit (BOR). Wat na overdracht overblijft is een kasgeld bv met een beleggingsvordering.

Echter wordt als ondernemingsvermogen mede aangemerkt een vordering op de verkrijger (of de holding van de verkrijger) van de aandelen, indien die vordering voortvloeit uit een eerdere overdracht van aandelen in een bv vóór 1 januari 2010. Het is wel vereist dat die bv bij de eerdere overdracht van de aandelen een materiële onderneming dreef en bij de huidige verkrijging een materiële onderneming drijft. De aanmerkelijk belangclaim op de holding bv kan derhalve worden doorgeschoven naar de zoon of dochter.

Kanttekeningen

Een aanmerkelijk belang dat is ontstaan door de meetrekregeling (als uw echtgenote of een bloed- of aanverwant in de rechte lijn een aanmerkelijk belang heeft) kan niet middels de bedrijfsopvolgingsfaciliteit worden overgedragen. Een fictief aanmerkelijk belang en een aanmerkelijk belang ontstaan door de meesleepregeling (zie volgende alinea) kunnen wel onder de BOR vallen. Deze vormen van aanmerkelijk belang zijn namelijk uit een ‘echt’ belang ontstaan.

Onder de nieuwe wetgeving van de flex bv is het ons inziens mogelijk een soortaandeel uit te geven waardoor een aanmerkelijk belang ontstaat. De overige aandelen die in beginsel geen aanmerkelijk belang vormen (<5%) vormen door de meesleepregeling wel een aanmerkelijk belang.

Rekenvoorbeeld

In deze alinea worden rekenvoorbeelden gegeven van de fiscale consequenties van het schenken van aandelen.

Het gehele vermogen van B.V. D bestaat uit ondernemingsvermogen. De liquidatiewaarde van de objectieve onderneming in de B.V. bedraagt € 1.000.000 en de waarde going concern bedraagt € 5.000.000. R en T zijn beiden voor 50% aandeelhouder van B.V. D.

In jaar 1 schenkt R een kwart van zijn aandelen B.V. D aan S en in jaar 2 schenkt R de resterende driekwart van zijn aandelen aan S. De schenking aan S in jaar 1 bedraagt € 625.000. S verkrijgt een achtste (een kwart in de helft) van de waarde van de objectieve onderneming van B.V. D (€ 625 000 /€ 5.000.000). Dit betekent dat S recht heeft op een 100% vrijstelling van 1/8 van € 1.500.000 of € 187.500. Het resterende deel van de verkrijging (in casu € 437.500) is voor 83%, of € 328.125, vrijgesteld. Van de verkrijging van € 625.000 is derhalve € 515.625 voorwaardelijk vrijgesteld en voor de schenkbelasting over de resterende € 109.375 wordt op verzoek een conserverende aanslag opgelegd waarvoor een tienjarig rentedragend uitstel geldt.

De schenking aan S in jaar 2 bedraagt € 1.875.000. Hiervan valt 3/8 (3/4 van de helft) van € 1.500.000 in de 100%-vrijstelling (€ 1.875.000/€ 5.000.000 × € 1.500.000 = € 562.500); het resterende gedeelte is voor 75% vrijgesteld (75% × € 1.312.500 = € 984.375). In totaal bedraagt de voorwaardelijke vrijstelling in jaar 2 dus € 562.500 + € 984.375 = € 1.546.875. Voor de schenkbelasting over het belaste deel van de verkrijging (€ 328.125), kan om rentedragend uitstel worden verzocht.

Dit rekenvoorbeeld is ontleend aan de parlementaire geschiedenis van wijzigingsvoorstel van de Successiewet 1956 en aangepast naar de cijfers v.a. 2025.

Schenken aandelen en doorschuiving aanmerkelijk belang (1)

Vader heeft één B.V. De B.V. is in het verleden opgericht voor € 18.000. De verkrijgingsprijs voor vader is derhalve € 18.000. Nu is de B.V. € 100.000 waard, waarbij de materiële onderneming € 80.000 waard is en het beleggingsvermogen € 20.000.

De doorschuiving geldt over een maximaal bedrag van € 80.000. Voor de inkomstenbelasting (het aanmerkelijk belang) dient vader af te rekenen over € 100.000 -/- € 80.000 = € 20.000. Op dit bedrag mag de verkrijgingsprijs van € 18.000 in mindering worden gebracht (de aanmerkelijk belangwinst mag niet negatief zijn). Het restant van de verkrijgingsprijs schuift door naar de zoon. Aangezien vader de claim doorschuift, begint de zoon met een verkrijgingsprijs van € 16.000 + € 2.000 = € 18.000.

Schenken aandelen en doorschuiving aanmerkelijk belang (2)

Vader heeft één B.V. De B.V. is in het verleden opgericht voor € 18.000. De verkrijgingsprijs voor vader is derhalve € 18.000. Nu is de B.V. € 100.000 waard, waarbij de materiële onderneming € 80.000 waard is en het beleggingsvermogen € 20.000.

Nu verkoopt vader de aandelen voor € 60.000 aan de zoon. De tegenprestatie van de zoon is dus € 60.000.

De doorschuifregeling is van toepassing op de laagste van: het ondernemingsvermogen = € 80.000 of het verschil tussen de overdrachtsprijs en de tegenprestatie = € 100.000 -/- € 60.000 = € 40.000. Er mag derhalve € 40.000 worden doorgeschoven. Vader moet afrekenen over € 60.000 -/- € 18.000 = € 42.000. Over dit bedrag is 31% aanmerkelijk belangheffing verschuldigd. De zoon start met een verkrijgingsprijs van € 60.000.

De bovenstaande voorbeelden zijn ontleend aan de RB-notitie bedrijfsopvolging (2010) van het Register Belastingadviseurs met de huidige belastingtarieven.

Wij kunnen u verder helpen met

Toolkit Bedrijfsopvolging

De gratis toolkit van fiscalist François van der Hoff geeft praktische informatie over het gehele proces van bedrijfsopvolging.

Inhoud:

► Overzicht met tien praktische adviezen (e-mail)

► Voorbeeld BedrijfsOpvolgingsPlan (BOP)

► Processchema en 12-stappenplan

► Blijf op de hoogte via de digitale nieuwsbrief

We respecteren uw privacy en zullen uw gegevens niet aan anderen verstrekken.

Het aanvragen van de toolkit is gelukt! Controleer uw e-mail inbox.

Wij respecteren uw privacy.