In dit artikel wordt een rekenvoorbeeld gegeven van de besparing van de erfbelasting en de uitstel van belastingheffing die mogelijk is door de bedrijfsopvolgingsregelening (BOR) en de doorschuiving van het aanmerkelijk belang.

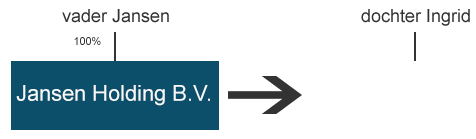

Alweer 9 jaar geleden is de vrouw van de heer Jansen overleden. Hij bezit 100% van de aandelen in Jansen Holding B.V. De aandelen zijn op dit moment € 2.000.000 waard. Ooit heeft de heer Jansen € 18.000 opgeofferd voor deze aandelen. De heer Jansen heeft één dochter, Ingrid, die ook zijn enige erfgename is. De situatie is als volgt:

Gevolgen inkomstenbelasting

Bij een onverhoopt overlijden van vader Jansen is er voor het aanmerkelijk belang (zie overlijden en aanmerkelijk belang) sprake van een (fictieve) vervreemding. Op dat moment is er 25% inkomstenbelasting verschuldigd over het verschil tussen de werkelijke waarde van de aandelen en de verkrijgingsprijs, zijnde 25% * (€ 2.000.000 -/- € 18.000) = € 495.500.

Ingrid is de erfgename van vader Jansen. Op verzoek wordt de belastingclaim van € 495.500 doorgeschoven naar Ingrid, die 100% van de aandelen in Jansen Holding B.V. verkrijgt. Bij het overlijden van vader Jansen is derhalve geen inkomstenbelasting verschuldigd. De belastingclaim wordt uitgesteld naar de toekomst. Als gevolg hiervan mag Ingrid ten laste van de nalatenschap een zogenaamde belastinglatentie (te betalen belasting in de toekomst) van 6,25% brengen. Het percentage van 6,25% is wettelijk vastgesteld.

Gevolgen erfbelasting

De in de vorige alinea besproken belastinglatentie bedraagt in dit geval: 6,25%* (€ 2.000.000 -/- € 18.000) = € 123.875.

Deze komt in mindering op de nalatenschap. De latentie dient evenredig te worden toegerekend aan de onbelaste waarde van de aandelen en de belaste waarde van de aandelen. De onbelaste waarde wordt berekend met de bedrijfsopvolgingsregeling:

De onbelaste waarde: € 2.000.000 -/- € 1.063.479 = € 936.521.

€ 936.521 * 83% = € 777.312. De totale onbelaste waarde van de aandelen: € 1.063.479 + € 777.312 = € 1.840.791.

De belaste waarde van de aandelen: € 2.000.000 -/- € 1.840.791 = € 159.209.

De latentie die dus in mindering mag worden gebracht bedraagt: (€ 159.209/€ 2.000.000) * € 123.875 = € 9.861.

De evenredige toerekening van de ab-claim aan de BOR: € 123.875 -/- € 9.861 = € 114.014.

Dochter Ingrid is erfbelasting verschuldigd over de verkrijging van de aandelen. In de erfbelasting kennen we een tariefstructuur van 10% over de eerste € 122.269 (2017) en 20% over het meerdere. De uitwerking is als volgt:

| Berekening erfbelasting | ||

|---|---|---|

| Zonder BOR | Met BOR | |

| Nalatenschap/ waarde aandelen | 2.000.000 | 2.000.000 |

| verschuldigde inkomstenbelasting (ab) | -495.500 | - |

| latente aanmerkelijkbelangheffing (6,25%) | -9.861 | |

| subgrondslag erfbelasting | 1.504.500 | 1.990.139 |

| Vrijstelling ondernemingsvermogen (100%) | - | -1.063.479 |

| subgrondslag erfbelasting | 1.504.500 | 926.660 |

| Vrijsteling ondernemingsvermogen (83%) | - | -777.312 |

| Belaste waarde voor erfbelasting | 1.504.500 | 149.348 |

| Verschuldigde erfbelasting | 288.673 | 17.643 |

Bij overlijden zonder bedrijfsopvolgingsregeling en doorschuiving van de aanmerkelijk belangclaim is er acuut € 784.173 (€ 495.500 + € 288.673) aan inkomstenbelasting en erfbelasting verschuldigd. Met de diverse faciliteiten is maar € 17.643 verschuldigd.

Toolkit Bedrijfsopvolging

De gratis toolkit van fiscalist François van der Hoff geeft praktische informatie over het gehele proces van bedrijfsopvolging.

Inhoud:

► Overzicht met tien praktische adviezen (e-mail)

► Voorbeeld BedrijfsOpvolgingsPlan (BOP)

► Processchema en 12-stappenplan

► Blijf op de hoogte via de digitale nieuwsbrief

We respecteren uw privacy en zullen uw gegevens niet aan anderen verstrekken.

Het aanvragen van de toolkit is gelukt! Controleer uw e-mail inbox.

Wij respecteren uw privacy.