Via de fiscaal aantrekkelijke CV-constructie blijft de ouder op de achtergrond als financier betrokken. De bedrijfsopvolging vindt geleidelijk plaats.

In dit artikel passeren de volgende onderdelen de revue:

Introductie

Het kan zeer aantrekkelijk zijn de overname van het bedrijf door de zoon of dochter te laten plaatsvinden door een CV-constructie (commanditaire vennootschap) op te tuigen. Hierdoor komt een geleidelijke bedrijfsopvolging tussen de ouder en het kind tot stand. Een belangrijk financieel voordeel voor de zoon of dochter is dat hij/zij niet meteen voor het bedrijf hoeft te betalen. De ouder blijft betrokken, het vermogen blijft in het bedrijf zitten. Daarnaast is er mogelijk een fiscaal voordeel. Zo kan de belastingclaim worden doorgeschoven en kan mogelijk de bedrijfsopvolgingsregeling worden toegepast als er sprake is van een schenking of vererving van het aandeel in de CV. Voor een rekenvoorbeeld gaat u direct naar rekenvoorbeeld CV-constructie.

CV-constructie optuigen

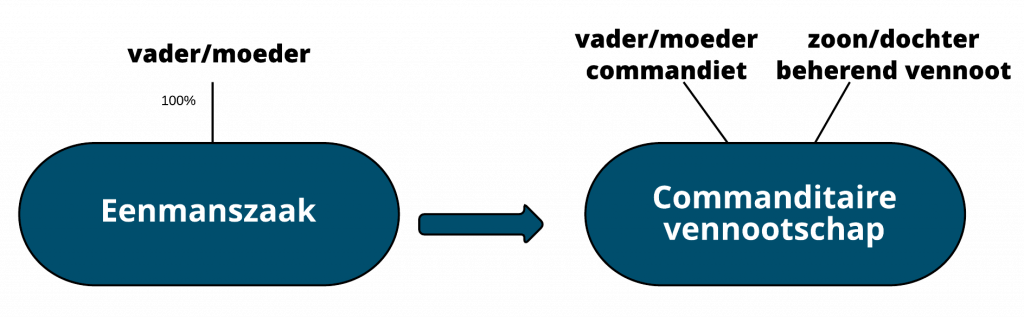

Er zijn meerdere manieren denkbaar om tot een CV-constructie te komen. Denk bijvoorbeeld aan situaties waarin de ouder een eenmanszaak of deel uitmaakt van een vennootschap onder firma (VOF). We gaan eerst in op de situatie dat de ouder een eenmanszaak heeft. Om het voordeel van een CV-constructie te begrijpen, staan we om te beginnen stil bij de gevolgen van een normale verkoop van de eenmanszaak.

Stel de ouder draagt de eenmanszaak over tegen een koopsom die de zoon of dochter schuldig blijft (lening). De ouder heeft na de overdracht derhalve een vordering op de zoon of dochter. Deze vordering dient de ouder in de aangifte inkomstenbelasting op te geven in box 3 (vermogensrendementsheffing). In het geval dat het in de toekomst slecht gaat met het bedrijf en de zoon of dochter de lening niet of nauwelijks kan terugbetalen, dan mag de ouder geen verlies nemen in box 1 (inkomen uit werk en woning). De vordering zit namelijk in box 3.

Wij gaan er dan van uit dat de lening tegen zakelijke condities wordt verstrekt. De zakelijkheid hangt onder meer af van de hoogte van de rente, een aflossingsschema en de looptijd. De zoon of dochter kan de verschuldigde rente aftrekken van zijn/haar winst. Zijn de condities niet zakelijk dan is er sprake van een zogenaamde ongebruikelijke ter beschikkingstelling en valt de vordering in box 1 (ter beschikkingstellingsregeling) van de inkomstenbelasting.

Zoals reed opgemerkt blijft bij een CV-constructie het vermogen van de ouder in het bedrijf zitten en is daardoor beschikbaar voor de zoon of dochter. De structuur kan als volgt worden weergegeven:

Belastingheffing

In de nieuwe situatie is de ouder commandiet in de CV. Een commandiet, oftewel geldschieter, is slechts aansprakelijk tot het bedrag dat in de CV is ingebracht. Fiscaal gezien is een commandiet geen ondernemer, slechts medegerechtigde. Een aspect van fiscaal ondernemerschap is dat de ondernemer rechtstreeks wordt verbonden voor de verbintenissen van het bedrijf. Normaliter maakt een commandiet geen beslissingen voor het bedrijf. Dat doet de beherende vennoot. En in de nieuwe situatie is dat de zoon of dochter.

In beginsel is de ouder bij het aangaan van de CV inkomstenbelasting verschuldigd. Er zou namelijk sprake kunnen zijn van een sfeerovergang. In de fiscale wetgeving is echter opgenomen dat een commandiet wel winst uit onderneming blijft genieten, maar geen recht heeft op de ondernemersfaciliteiten, zoals zelfstandigenaftrek, investeringsaftrek en MKB-winstvrijstelling. Als commandiet heeft de ouder recht op een vergoeding over het ingebrachte (geïnvesteerde) kapitaal.

Ook na het aangaan van de CV blijft de ouder winst uit onderneming genieten. Er is dus geen sprake van een sfeerovergang en er hoeft niet te worden afgerekend met de Belastingdienst. Er moet dan wel zijn bepaald dat de stille reserves (meerwaarden in bezittingen) en goodwill aan de ouder blijven voorbehouden. Die mogen bij het aangaan van de CV niet zijn overgedragen aan de zoon of dochter.

Ouders en kinderen worden geacht samen afspraken te maken over verrekening van de stille reserves en de goodwill via de winstverdeling. De zoon of dochter neemt (tijdelijk) genoegen met een lager winstaandeel. De ouder krijgt dan (tijdelijk) een hoger winstaandeel. Dit kan worden vergeleken met de situatie als er een VOF wordt aangegaan. Lees hiertoe het artikel Verkoop onderneming aan kinderen bij samenwerkingsverband.

Als de zoon of dochter (voor een deel) wel gerechtigd wordt tot de stille reserves dan staakt de ouder gedeeltelijk zijn onderneming. Staken betekent afrekenen met de Belastingdienst. Daadwerkelijke belastingheffing kan echter worden voorkomen.

Doorschuiving

Het is afhankelijk van de gerechtigdheid van de zoon of dochter tot de stille reserves en goodwill hoeveel belasting er is verschuldigd. Bij het aangaan van de CV kan de faciliteit van de geruisloze doorschuiving worden toegepast. Lees hiertoe ook het artikel Geruisloze doorschuiving naar kinderen.

Er geldt wel de eis dat de zoon of dochter gedurende 36 maanden als werknemer bij u in dienst is geweest. De fiscale boekwaarde op de balans gaat – deels of geheel – over naar de zoon of dochter. Het doorschuiven van de boekwaarde heeft enerzijds een voordeel dat de zoon of dochter een zogenaamde belastinglatentie in aftrek op de koopsom kan brengen. De zoon of dochter dient namelijk in de toekomst af te rekenen over de aanwezige stille reserves en goodwill die hij/zij overneemt. Dat wordt door een lagere koopsom gecompenseerd. Anderzijds is er een nadeel aangezien de zoon of dochter over een lager bedrag gaat afschrijven (namelijk over boekwaarde). Er wordt geen extra afschrijvingspotentieel gecreëerd.

Voorbehoud stille reserves

Als de ouder het vermogen van het bedrijf nog niet wilt overdragen dan wel de belastingheffing wilt voorkomen, kan de ouder de aanwezige stille reserves en goodwill voorbehouden. Het gevolg is wel dat het volledige vermogen in de risicosfeer blijft en dat het voor u niet zeker is dat u uiteindelijk het totale bedrag zult ontvangen. Zoals reeds aangegeven bedingt de ouder bij het aangaan van de CV een rentevergoeding over het bedrag van de stille reserves en goodwill.

De ouder kan er ook voor kiezen om bepaalde vermogensbestanddelen niet in de CV in te brengen. Het vermogensbestanddeel is dan geen onderdeel van de overdracht en wordt bij de ouder gerekend tot het zogenaamde buitenvennootschappelijke ondernemingsvermogen. Het vermogensbestanddeel valt derhalve buiten de CV.

Denk bijvoorbeeld aan een bedrijfspand. Als u een eigen bedrijfspand heeft, kunt u besluiten dit buiten de overdracht te houden. Uiteraard wordt het pand wel gewoon door de CV gebruikt. Er dient een zakelijke huur afgesproken te worden en wordt toegekend als onderdeel van de winstverdeling. Uw zoon of dochter hoeft uiteraard voor het pand te betalen wat de koopsom weer vermindert. Het blijft uw pand en u profiteert alleen van eventuele waardevermeerderingen, uw zoon of dochter niet.

De CV na verloop van tijd

Na verloop van tijd maakt u samen met uw zoon of dochter de balans op. U kijkt terug naar de oprichting van de CV en waarvoor deze constructie bedoeld was: om financieringsproblemen bij uw kind te voorkomen. Uiteindelijk is het de bedoeling van de bedrijfsopvolging dat uw zoon of dochter het gehele bedrijf overneemt en op zijn/haar eigen benen gaat staan. Inmiddels beschikt uw zoon of dochter over voldoende liquide middelen om de overname te financieren. Dat is het moment dat u als commandiet wordt uitgekocht. U treedt uit de CV. De CV verliest haar bestaansrecht en kan worden ontbonden. Uw zoon of dochter kan feitelijk verder als eenmanszaak.

Belastingheffing

We hadden al geconstateerd dat de ouder fiscaal als medegerechtigde wordt aangemerkt. Als de ouder het aandeel in de CV (stille reserves en goodwill) overdraagt dient er in beginsel te worden afgerekend met de Belastingdienst. Er is namelijk sprake van een staking. De diverse ondernemersfaciliteiten zoals de zelfstandigenaftrek en de MKB-winstvrijstelling zijn niet van toepassing. Over de opgebouwde FOR dient wel afgerekend te worden, mits daar een stakingslijfrente voor wordt bedongen.

Wel kan de faciliteit van de geruisloze doorschuiving worden toegepast, mits de CV 36 maanden heeft bestaan. Of zoals bij de dooschuiving geldt dat de zoon of dochter minimaal 36 maanden bij de onderneming in dienst is geweest.

De koopsom kan net als bij een gewone verkoop van de onderneming door de zoon of dochter schuldig worden gebleven. De ouder dient dan af te rekenen over het bedrag van de koopsom minus de fiscale boekwaarde. Voor de te betalen belasting kan maximaal 10 jaar renteloos uitstel worden verleend. De uitstel is echter gekoppeld aan de aflossingstermijn die met de zoon of dochter is afgesproken en kan derhalve evenredig worden verminderd.

Schenken CV-aandeel

Bij financieringsproblemen van de zoon of dochter, kan de ouder ook het CV-aandeel schenken. In dat geval kan er een beroep worden gedaan op de bedrijfsopvolgingsregeling (BOR). Voor de uitwerking van de BOR kunt u kijken in de kennisbank bij bedrijfsopvolgingsregeling.

De CV-constructie en overlijden

Mocht de ouder onverhoopt (als zijnde commandiet) komen te overlijden dan is er sprake van een fictieve staking van het bedrijf. De erfgenamen zijn in beginsel (in uw naam) inkomstenbelasting verschuldigd over de nog niet overgedragen of voorbehouden stille reserves en goodwill. Het is echter mogelijk het bedrijf door te schuiven naar uw erfgenaam of erfgenamen. Het is aan te raden het testament hierop af te stemmen en de beoogde opvolger daarin vast te leggen. De erfgenaam dient het bedrijf dan wel voort te zetten. Het doorschuiven en voortzetten moet door de erfgenamen bij de Belastingdienst worden gemeld.

De fiscale oudedagsreserve (FOR) mag niet worden overgedragen aan de zoon of dochter, wel eventueel aan de partner van de overleden ouder. Als dat niet wenselijk is en er zijn voldoende liquide middelen aanwezig, kan door de erfgenamen voor de FOR een stakingslijfrente bij een verzekeringsmaatschappij worden bedongen. Er is dan in ieder geval uitstel van belastingheffing.

Er kan in alle gevallen gewoon worden afgerekend met de Belastingdienst. De erfgenamen kunnen 10 jaar renteloos uitstel van betaling krijgen.

Erfbelasting

De werkelijke waarde van het CV-aandeel wordt betrokken in de nalatenschap. De erfgenamen zijn in beginsel erfbelasting verschuldigd. Er kan echter een beroep worden gedaan op de bedrijfsopvolgingsregeling (BOR) binnen de Successiewet.

Normaal gesproken is de faciliteit toegankelijk bij het overlijden van ‘fiscale’ ondernemers. In beginsel niet bij het overlijden van medegerechtigden. Als de medegerechtigdheid is ontstaan door het aangaan van de CV, wat hier het geval is, dan kan de BOR wel worden toegepast. Daarnaast moet het CV-aandeel vererven naar de beherend vennoot. Op de vererving van een CV-aandeel naar andere erfgenamen is de BOR niet van toepassing. Vererving naar de langstlevende kan dus een probleem opleveren. De erflater moet minimaal 1 jaar commandiet geweest zijn.

De zoon of dochter die beherend vennoot is moet het bedrijf 5 jaar voortzetten. Als er tenslotte een bedrag aan erfbelasting betaald moet worden, dan kan daar rentedragend uitstel van betaling voor worden gekregen.

Conclusie

Het opzetten van een CV-constructie bij de bedrijfsopvolging kan heel interessant zijn. De voordelen op een rij:

- Het kapitaal van de ouder blijft in de zaak; de zoon of dochter hoeft nog niet perse te financieren.

- Bij het aangaan van de CV kan de eventueel verschuldigde inkomstenbelasting worden voorkomen.

- De zoon of dochter wordt beherend vennoot en de ouder kan desgewenst minder gaan werken.

- Bij onverhoopt overlijden van de ouder kan de inkomstenbelastingclaim worden doorgeschoven naar het kind.

- Bij onverhoopt overlijden van de ouder zorgt de bedrijfsopvolgingregeling voor een lagere erfbelasting.

- Bij het schenken van het CV-aandeel van de ouder biedt de bedrijfsopvolgingsregeling uitkomst.

- Bij de overdracht van het CV-aandeel als de ouder ermee stop, kan de inkomstenbelastingclaim worden doorgeschoven. Bij een lening met afrekenen is renteloos uitstel van betaling mogelijk.

Toolkit Bedrijfsopvolging

De gratis toolkit van fiscalist François van der Hoff geeft praktische informatie over het gehele proces van bedrijfsopvolging.

Inhoud:

► Overzicht met tien praktische adviezen (e-mail)

► Voorbeeld BedrijfsOpvolgingsPlan (BOP)

► Processchema en 12-stappenplan

► Blijf op de hoogte via de digitale nieuwsbrief

We respecteren uw privacy en zullen uw gegevens niet aan anderen verstrekken.

Het aanvragen van de toolkit is gelukt! Controleer uw e-mail inbox.

Wij respecteren uw privacy.