Waar moeten ouders van een eenmanszaak of een vof (vennootschap onder firma) op letten bij de verkoop van de onderneming van de zoon of dochter? Dit artikel benoemt de belangrijkste zaken en gaat in op de consequenties van bepaalde keuzes.

Inhoud van het artikel

Overdracht eenmanszaak

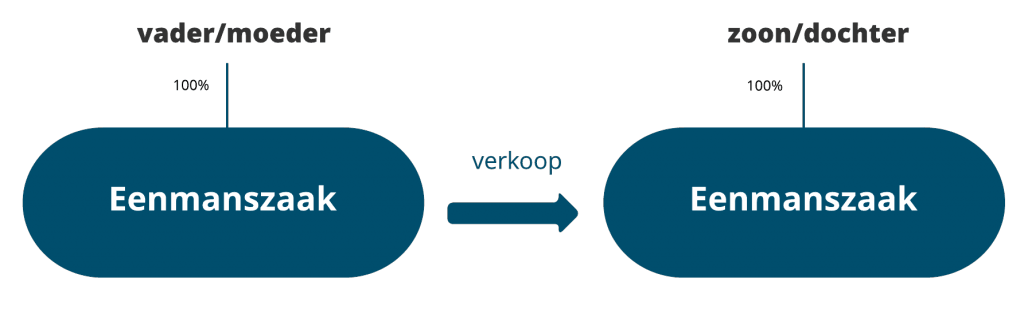

Als de ouder de enige eigenaar is van de eenmanszaak en de ouder verkoopt het bedrijf, dan ziet dat er als volgt uit.

De ouder verkoopt de eenmanszaak aan een van de kinderen. De Belastingdienst kijkt bij dit soort transacties kritisch mee en ouder en kind zullen – via een bedrijfswaardering – een marktconforme prijs met elkaar moeten afspreken. De opvolger financieert de koopsom met eigen geld of met geld van de bank. De opvolger neemt de werkelijke waarde van de bezittingen en schulden over en creëert daarmee een afschrijvingspotentieel voor de toekomst.

Samenwerkingsverband (VOF) met kinderen

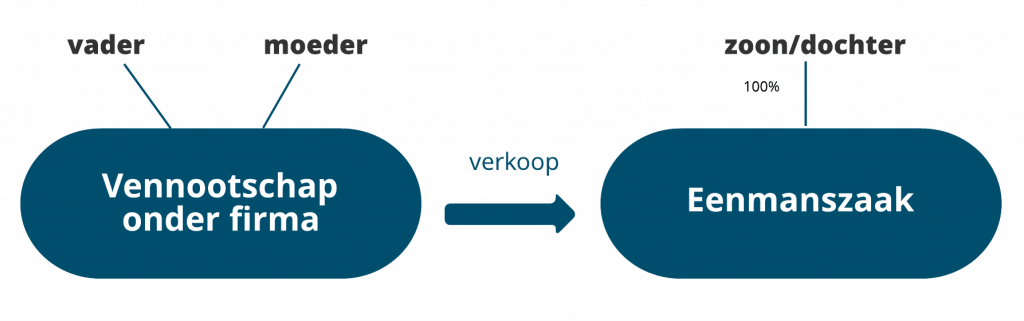

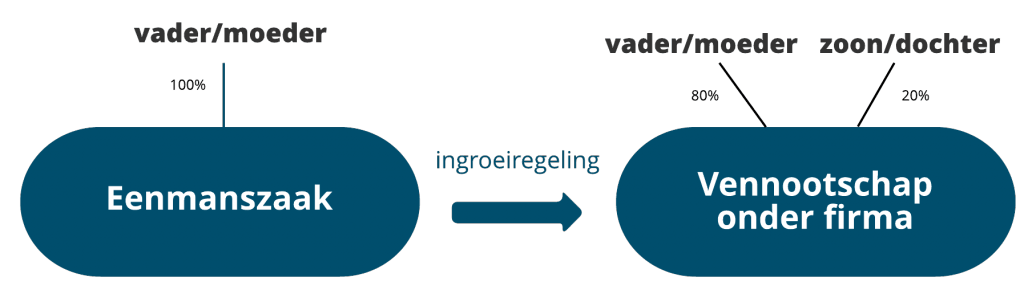

Het is voor families vaak prettig om het bedrijf niet in één klap over te laten gaan op de nieuwe generatie, maar eerst een samenwerkingsverband aan te gaan. Een vof of een cv zijn dan gebruikelijke rechtsvormen. Er zijn verschillende mogelijkheden.

- VOF met beide ouders die wordt opgevolgd door een zoon of dochter in een eenmanszaak.

- Zoon of dochter hebben een partner die mee gaat werken in als ondernemer in een vof.

De voordelen van een samenwerkingsverband zijn:

- Ouders blijven betrokken bij het bedrijf en kunnen het kind de kneepjes van het vak leren.

- De zoon of dochter bouwt al kapitaal op ter financiering van de bedrijfsopvolging.

- De zoon of dochter wordt fiscaal ondernemer en profiteert ook, onder voorwaarden, van de ondernemersfaciliteiten.

- Op termijn kunnen ouders gebruik maken van de geruisloze doorschuiving in plaats van een ruisende verkoop.

In een overeenkomst leggen ouders en kind gezamenlijk vast wat er door partijen wordt ingebracht. De ouder brengt het bedrijf in met eventuele stille reserves en goodwill. De zoon of dochter kan zich bijvoorbeeld inkopen via een (tijdelijk) lager winstaandeel, terwijl de ouder als overdrager een (tijdelijk) hoger winstaandeel krijgt.

Als de ouder een eigen bedrijfspand bezit en een deel hiervan aan de zoon of dochter overdraagt, is bij deze constructie mogelijk overdrachtsbelasting verschuldigd.

Tip: Behoud het bedrijfspand voorlopig aan de ouder, zodat er nog geen belastingheffing volgt.

De structuur ziet er in het eerste jaar bijvoorbeeld als volgt uit:

Het jaar daarop past u dan bijvoorbeeld de winstverdeling tot een winstaandeel van 60 procent voor u en 40 procent voor uw zoon of dochter. Zo werkt u dan toe naar een volledige bedrijfsopvolging.

Staken onderneming: afrekenen met de Belastingdienst

De overdracht van een onderneming is fiscaal gesproken een ‘staking’ van die onderneming. U moet met de Belastingdienst afrekenen over de koopsom van de onderneming minus de boekwaarde zoals opgenomen op de balans. Kort gezegd bestaat de koopsom uit de boekwaarde die op de balans staat, de meerwaarde in de aanwezige bedrijfsmiddelen en de goodwill. Voor waardering van de onderneming zie ook: Het belang van een waardebepaling. Overleg ook met uw accountant of fiscalist of er sprake is van goodwill binnen de onderneming. Dit hangt onder andere af van de winstpotentie, de locatie en de branche waarin u werkt.

Een alternatief voor direct afrekenen is het doorschuiven van de belastingclaim naar de opvolger. Voor doorschuiven van de belastingclaim zie: geruisloze doorschuiving aan kinderen.

Stakingslijfrente, uitstel belastingheffing

De winst bij de overdracht wordt stakingswinst genoemd. Het is niet noodzakelijk die direct met de Belastingdienst af te rekenen. De stakingswinst kan geparkeerd worden in een zogenaamde stakingslijfrente. De belastingheffing wordt dan uitgesteld totdat de lijfrenten uitgekeerd worden.

Tip: Verwacht u dat u binnen een paar jaar in een lagere belastingschijf valt, bijvoorbeeld omdat u dan de pensioengerechtigde leeftijd bereikt, laat de uitkeringen dan na die tijd ingaan.

De hoogte van de maximale stakingslijfrente is afhankelijk van uw leeftijd en of er eventueel sprake is van arbeidsongeschiktheid.

De maximale stakingslijfrenteaftrek bedraagt € 127.755 (2023). Zit u als ondernemer vijf jaar voor uw pensioendatum dan is er een lijfrente mogelijkheid van € 510.970 (2023). Daarnaast gelden nog een aantal bijzonderheden bij arbeidsongeschiktheid en bij staken door overlijden.

Als u kiest voor een direct ingaande lijfrente of u heeft ten tijde van de staking een leeftijd bereikt die ten hoogste vijftien jaar lager is dan de geldende pensioengerechtigde leeftijd dan wordt het maximum verhoogd naar € 255.495 (2023). Over al het meerdere moet u direct afrekenen tegen het progressieve tarief (maximaal 49,5%)

FOR en desinvesteringsbijtelling

Houd bij het berekenen van de stakingslijfrente(aftrek) rekening met opgebouwde FOR (fiscale oudedagsreserve) en al afgetrokken pensioenpremies. Bij staken valt uw opgebouwde FOR vrij en moet u daarover afrekenen. Ook voor de FOR kunt u een lijfrente bedingen, waarmee u belastinguitstel creëert . Volledigheidshalve: in het stakingsjaar zijn de mkb-winstvrijstelling (14% in 2023) en de stakingsaftrek van € 3.630 van toepassing .

Ook moet in het jaar van staking de desinvesteringsbijtelling worden toegepast. Indien de ouder in de afgelopen 5 jaar investeringsaftrek heeft gehad, dan moet er een bijtelling plaats vinden over de werkelijke waarde van het investeringsgoed.

Toolkit Bedrijfsopvolging

De gratis toolkit van fiscalist François van der Hoff geeft praktische informatie over het gehele proces van bedrijfsopvolging.

Inhoud:

► Overzicht met tien praktische adviezen (e-mail)

► Voorbeeld BedrijfsOpvolgingsPlan (BOP)

► Processchema en 12-stappenplan

► Blijf op de hoogte via de digitale nieuwsbrief

We respecteren uw privacy en zullen uw gegevens niet aan anderen verstrekken.

Het aanvragen van de toolkit is gelukt! Controleer uw e-mail inbox.

Wij respecteren uw privacy.