Met het oog op de bedrijfsopvolging kan het interessant zijn de structuur van de bv’s zodanig te reorganiseren dat optimaal gebruik kan worden gemaakt van fiscale faciliteiten. Denk bijvoorbeeld aan de holdingstructuur.

Bij een holdingstructuur kan door verkoop van de werk bv de deelnemingsvrijstelling worden toegepast. De verkopende partij, de holding bv, betaalt geen vennootschapsbelasting over de verkoopwinst. Het is ook denkbaar dat de verkopende, dan wel de kopende partij, bepaalde vermogensbestanddelen of activiteiten buiten de bedrijfsopvolging wil houden. De vermogensbestanddelen of de activiteiten dienen dan eerst afgesplitst te worden van de over te dragen onderneming. Dit afsplitsen is vaak een heffingsmoment voor de Belastingdienst. Belastingheffing leidt vaak tot liquiditeitsproblemen. Zeker bij een bedrijfsopvolging binnen de familiesfeer. Om voor te sorteren op de bedrijfsopvolging zijn er verschillende faciliteiten in het leven geroepen.

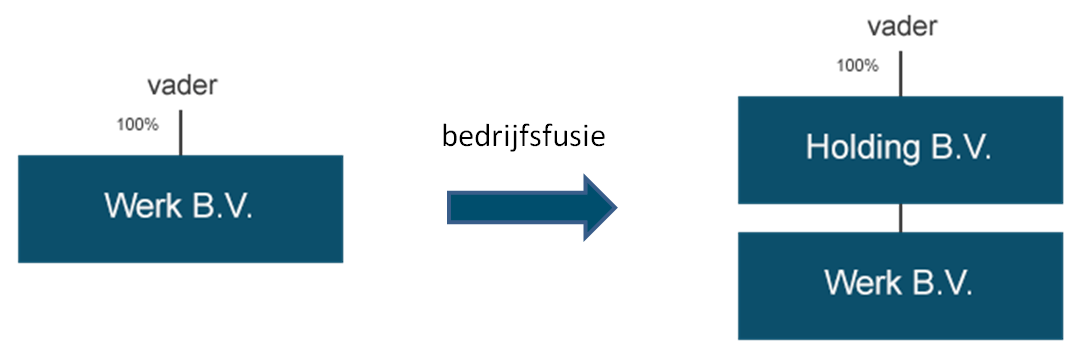

Bedrijfsfusie

Stel er is één bv in het spel. Als de aandelen in deze bv worden verkocht aan het kind, dan vervreemdt het aanmerkelijk belangpakket van de ouder. Dit betekent dat de ouder direct 25% inkomstenbelasting verschuldigd is over de verkoopprijs minus de opgeofferde waarde. Om dit te voorkomen kan de ouder een holdingstructuur oprichten. De onderneming van de bv van de ouder wordt zonder af te rekenen met de Belastingdienst ingebracht in een nieuw opgerichte werk bv Dit kan op grond van de zogenaamde bedrijfsfusiefaciliteit. Er is dan een holding bv die 100% van de aandelen heeft in een werk bv. De situatie ziet er als volgt uit:

Als de ouder vervolgens de aandelen van de werk B.V. zou verkopen aan het kind, dan valt de verkoopwinst onder de deelnemingsvrijstelling, zoals in de inleiding reeds is opgemerkt. Er zijn echter voorwaarden verbonden aan zulke herstructureringen. Als binnen afzienbare tijd na de toepassing van de faciliteit bepaalde rechtshandelingen plaatsvinden, kan de Belastingdienst alsnog stellen dat er oneigenlijk gebruik van de faciliteit is gemaakt. De bedrijfsfusie mag niet (in overwegende mate) gericht zijn op het ontgaan of ontwijken van belastingheffing. De herstructurering moet op zakelijke gronden plaats vinden. Zakelijke gronden zijn bijvoorbeeld: het herstructureren en het rationaliseren van de actieve werkzaamheden van de B.V. Het afsplitsen van de onderneming naar een werk B.V. lijkt in de praktijk hieronder te vallen.

Een vermoeden van oneigenlijk gebruik bestaat als de aandelen binnen drie jaar na de bedrijfsfusie worden verkocht. Het snel verkopen van de werk B.V. is derhalve geen optie. Het tijdig voorbereiden en het neerzetten van de juiste structuur is een must.

Juridische afsplitsing

Ook de juridische afsplitsing is een moment voor de Belastingdienst om belasting te heffen. Door middel van een juridische afsplitsing van een B.V. kan een bepaalde herstructurering doorgevoerd worden ter voorbereiding op de bedrijfsopvolging aan uw kind. De juridische afsplitsing heeft dezelfde werking als de bedrijfsfusie. Er is wel een verschil. De juridische afsplitsing is een overgang onder algemene titel. Dit houdt in dat de vermogensbestanddelen van rechtswege overgaan op de overnemer/verkrijger.

De juridische splitsing mag niet in overwegende mate gericht zijn op het ontgaan of uitstellen van belastingheffing. De splitsing dient op grond van zakelijke overwegingen, zoals herstructurering of rationalisering van de actieve werkzaamheden plaatsvinden.

In de nota naar aanleiding van het verslag, vergaderjaar 2009-2010, 32 129, nr. 8 64 wordt bevestigd dat een splitsing die enkel is gericht om in het kader van een reële bedrijfsopvolging een holding vennootschap via een juridische splitsing op te splitsen om – na de splitsing – de aandelen in de vennootschap die het belang in de werkmaatschappij houdt met toepassing van de doorschuifregeling te kunnen schenken aan de opvolger, niet wordt aangemerkt als een splitsing die gericht is op het ontgaan of uitstellen van belastingheffing. Ook in dat geval staat een aandeelhoudersmotief een fiscaal vrijgestelde splitsing niet in de weg.

Toolkit Bedrijfsopvolging

De gratis toolkit van fiscalist François van der Hoff geeft praktische informatie over het gehele proces van bedrijfsopvolging.

Inhoud:

► Overzicht met tien praktische adviezen (e-mail)

► Voorbeeld BedrijfsOpvolgingsPlan (BOP)

► Processchema en 12-stappenplan

► Blijf op de hoogte via de digitale nieuwsbrief

We respecteren uw privacy en zullen uw gegevens niet aan anderen verstrekken.

Het aanvragen van de toolkit is gelukt! Controleer uw e-mail inbox.

Wij respecteren uw privacy.